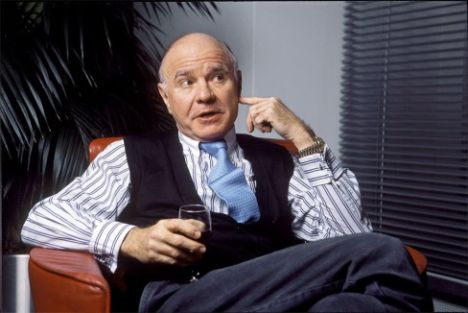

Marc Faber szerint 50 százalékos adó vár a gazdagokra

„Számos problémával küzd a világ, s amióta a ciprusi bankválság szétfoszlatta a bankbetétek biztonságába vetett hitet, alig találni megfelelő menedékeszközt” – állítja Marc Faber svájci befektető.

A különvéleményeiről híres Marc Faber most a diverzifikációt látja üdvözítőnek, azaz, hogy a befektetők egyenlő arányban tartsák megtakarításukat részvényben, készpénzben, vállalati kötvényben, ingatlanban és aranyban vagy ezüstben. Faber is jó ötletnek tartja most a junior bányarészvények vételét, mivel azok szerinte akár a duplájukra drágulhatnak.

Az európai gazdaság egyik fő problémája Faber szerint a magas munkanélküliség, mely elsősorban arra vezethető vissza, hogy nagyon nehéz jó szakembereket találni. A fejlett országokban hiány van a jól képzett munkaerőből, akik képesek kezelni a 10-20 millió dollárba kerülő ipari szerkezeteket. Ezzel szemben egy pénzügyi irodai asszisztensi állásra több százan is jelentkeznek.

Sokakat foglalkoztat most a kérdés, ha a ciprusi példa általánossá válik, hová tegyék a vagyonukat? Faber megtakarítását négy egyenlő részben fialtatja részvényekben, aranyban, kötvényekben és készpénzben, valamint ingatlanokban. Annak ellenére, hogy most a monetáris lazítások miatt szárnyaló részvényeket részesítik előnyben a befektetők. Pedig eljön a nap, amikor a most pénzt nyomtató kormányok keményen megadóztatják majd a vagyonokat. Például arra hivatkozva, hogy az elmúlt 20 év gazdasági körülményeinek romlása a multimilliomosoknak tudható be, akik az átlagembereken gazdagodtak meg. Faber, kissé ironikusan jegyzi meg: „Ha egy populista kormányzat vezetője lennék, a 20 millió dollár feletti vagyonokra egy egyszeri, 50 százalékos adót vetnék ki, amit 50 százalékos ingatlanadó is kiválthatna. Miután az amerikaiak és európaiak 99 százalékának nincs 20 milliós vagyona, valószínű nagyon népszerű lennék az ötletemmel. A mostani demokrácia már csak ilyen: a szabadon megválasztott politikusok populista intézkedésekkel odaadják a pénzt a szavazóiknak, gyakorlatilag megvesztegetik őket, melyet adók formájában vissza kell venni valakitől. Más kérdés, hogy az adó még jobban visszavethetné az amúgy sem kirobbanó gazdasági növekedést” – mondja Faber.

Tavaly a szingapúri ingatlanbefektetési alapok 40 százalékot hoztak és az idén is tovább emelkedtek. Most már mégsem ezeket tartja Faber a legjobb befektetési lehetőségnek. Inkább a magas osztalékot fizető részvények mennek, amelyek árfolyama szintén óriásit emelkedett. Faber szerint a piac jelenleg hasonló helyzetben van, mint 1999 novembere és 2000 márciusa között, amikor a Nasdaq 100 részvényindex 100 százalékkal rakétázott, vagy amikor az olajárak 2008. február és július között 70 százalékkal mentek feljebb. Ám amikor ilyen gyorsan mennek felfelé az árfolyamok, akkor már nem szabad vásárolni, igaz, ez még nem jelenti feltétlenül azt, hogy eljött az ideje a shortolásnak. A japán részvények tavaly november óta jenben számolva 70, dollárban 35 százalékkal drágultak, lekörözve ezzel minden egyéb eszközt. Ami nem csoda, hiszen Japán tavaly év végén zárt le egy 23 éven át tartó medvepiacot. Mivel egy sor részvénypiac – jelesül az amerikai – a csúcsok közelében jár, nem kizárt, hogy még az idén jelentősebb korrekció következik.

Kérdés, mennyire lehet tartós az osztalékpapírok szárnyalása úgy, hogy az nincs alátámasztva vállalati teljesítménnyel. Márpedig például a McDonald’s vagy a Wal-Mart bevételei alig emelkednek, miután a részvénypiacot a fundamentumok helyett inkább a központi banki pénzpumpák hevítik, ahelyett, hogy ezek a többletforrások a gazdaságba áramolnának. Fújódik a buborék éppúgy, mint 1997-2000 között a Nasdaqot alkotó informatikai cégek, vagy 2007-ig az ingatlan-, 2008-ban pedig az árupiac esetében. Most a pénz a részvénypiacokra áramlik, és senki nem tudja meddig.

Miközben az amerikai részvények a gazdasági realitásokhoz képest túl vannak árazva, a junior bányapiac szenved. A bányacégek egyik problémáját most az okozza, hogy a jelentős tőkeigényű kutatásaikhoz nincs elegendő forrásuk. Ha az arany- és rézárak nem térnek magukhoz, akkor egyre több kutató cégnek nem lesz forrása tevékenysége folytatásához. Nem lehet megmondani, hogy mekkora az az aranyár, ami a bányatársaságok túléléséhez kellene, hiszen az egyes cégeknek eltérő a szerkezetük, de a legtöbb projektet Faber a jelenlegi árszinten gazdaságtalannak tartja. Szerinte, ha csak 20 százalékkal drágulna az arany – ami az év eleji szintekhez való visszatérést jelentené –, sok bányarészvény a duplájára drágulhatna.

Az emberek nem eléggé hajlamosak a részvényeik közötti diverzifikációra – véli Faber. Alapvetően a népszerűbb részvényeket – mint az Apple – veszik, azoktól pedig azonnal megválnak, amelyek átmenetileg kiesnek a befektetők kegyeiből, mint amilyenek most a bányarészvények. Ez a kereskedési technika nem egy sikerrecept.

A bankbetétek eddig a legbiztonságosabbnak tűntek, de Ciprus óta már ez sem igaz. Ráadásul most a betéti kamatok nulla közelében vannak, miközben a megélhetési költségek éves szinten 5-10 százalék közötti mértékben nőnek. Vagyis a bankban tartott pénz vásárlóértéke csökken. A világgazdaság szerény teljesítménye miatt alacsonyan tartott kamatok a kötvényhozamokat is nyomás alatt tartják. Az 1,7 százalékos tízéves amerikai államkötvény-hozam kétségtelenül nem vonzó, ezen csak a defláció változtathatna. Faber biztos abban, hogy a kamatok egyszer elindulnak felfelé, csak az a kérdés, mikor: lehet, hogy még az idén, de az sem kizárt, hogy csak öt év múlva. Faber most nem javasolja amerikai állampapírok vételét, ehelyett a vállalati kötvényeket preferálja.

Defláció esetén a nemesfémek a többi eszköznél kedvezőbbek lennének. Faber most fizikai aranyat tart, de azt tapasztalja, hogy sokan az ezüstöt jobban kedvelik. Emellett a gazdaság romlására felkészülve Faber jelentős mennyiségű USA-dollárral is rendelkezik. Ugyanakkor csökkentette részvénykitettségét, de nem szórta ki teljesen azokat, hátha még feljebb mennek. Faber jelenleg csak a vietnámi tőzsdén vásárol aktívan részvényt. A Fülöp-szigetek, Indonézia és Thaiföld eddig kimagaslóan teljesített, az árfolyamok most négyszer magasabbak a 2009-es mélyponténál. Más ázsiai országok – például Kína, Vietnam és a legutóbbi időkig Japán – viszont gyengélkedtek. Vannak ugyan befektetési lehetőségek Kínában és Vietnámban, de nehéz megítélni a kínai cégek valós pénzügyi helyzetét, egyrészt a mérlegeiket rontó tételek, másrészt az adatok kozmetikázására utaló jelek miatt.

Senki nem tudja, hogyan fog kinézni a világ 5 vagy 10 éven belül. A legnagyobb veszélyforrás a Közel-Kelet, ahol háborúk törhetnek ki, mint például Szíriában várható külföldi intervenció, ahol amúgy Bassár el-Asszad semmi különösen rosszat nem tett – jegyezte meg Faber. Itt a mostani helyzet hasonló ahhoz, mint amikor Líbiában Kadhafit elmozdították, amit aztán polgárháború követett, melynek során az amerikai nagykövetséget is megtámadták. Ha pedig a Közel-Kelet lángba borul, ki tudja, meddig mehet fel az olajár? Kínát pedig azért érheti sokk, mert az új miniszterelnök, Li Ko-csiang nyugatellenes és a kínaiak elhiszik, hogy sebezhetővé válnak azáltal, ha az amerikai befektetések tovább nőnek Ázsiában. A regionális feszültségek jelentősen nőhetnek Délkelet- és Kelet-Ázsiában. Mindezek miatt érdemes diverzifikálni a megtakarításokat a részvények, a készpénz, a vállalati kötvények, az ingatlanok és a nemesfémek között – hangsúlyozza Faber.

Forrás: The Gold Report, Conclude Zrt.

Vélemény, hozzászólás?

Hozzászólás küldéséhez be kell jelentkezni.